Видео:3 1 Модель дисконтированных дивидендов видео фрагмент 1Скачать

Модель Гордона (Gordon Growth Model)

Модель постоянного роста (Dividend Discount Model, DDM) – это модель, в которой предполагается, что дивиденды будут расти от периода к периоду в одной пропорции, т.е. с одинаковым темпом роста. Данная модель широкое распространение получила под названием модель Гордона (Gordon Growth Model).

Модель названа в честь М. Дж. Гордона (M.J. Gordon), который первоначально опубликовал ее в совместном с Эли Шапиро (Eli Shapiro) исследовании: Capital Equipment Analysis: The Required Rate of Profit, Management Science, 3(1) (October 1956).

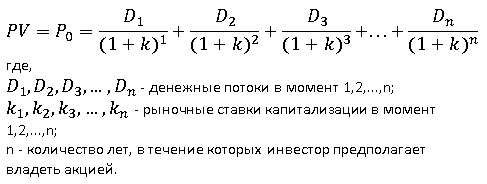

Как мы знаем, формула дисконтирования предполагает, что приведенная стоимость акции PV (определяющая ее цену в исходный момент времени) может быть представлена в виде:

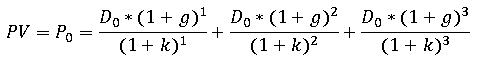

М. Дж. Гордон для упрощения расчетов предположил: поскольку срок действия акции теоретически не ограничен, считаем, что поток денежных выплат представляет собой бесконечный поток дивидендов (ликвидационной суммы уже не будет, так как акция существует бесконечно долго). Кроме того Гордон предложил считать все величины ставки прироста ежегодных выплат (g) одинаковыми, т. е. дивиденды возрастают ежегодно в (1+g) раз, причем величина (g) не меняется до бесконечности. С учетом этого допущения формула примет вид [2]:

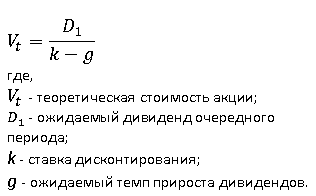

Таким образом, расчет стоимости в соответствии с моделью Гордона производится по формуле:

Кроме вышеуказанных упрощений, модель Гордона предполагает что:

Величина k должно быть всегда больше g, в противном случае цена акции становится неопределенной. Это требование вполне логично, так как темп прироста дивидендов g может в какой-то момент превысить требуемую норму отдачи акции k. Однако это не произойдет, если полагать выбранный срок дисконтирования бесконечным, ибо в данном случае дивиденды постоянно прирастали бы более высокими темпами, чем норма отдачи акции, что невозможно.

Предприятие должно выплачивать дивиденды регулярно, в противном случае модель Гордона неприменима. Более того, требование неизменности величины g означает, что компания направляет на выплату дивидендов всегда одну и ту же долю своего дохода.

Требование неизменности величин k и g вплоть до бесконечности ограничивает структуру капитала предприятия: считается, что единственным источником финансирования фирмы являются ее собственные средства, а внешние источники отсутствуют. Новый капитал поступает в компанию только за счет удерживаемой доли дохода, чем выше доля дивидендов в доходе предприятия, тем ниже уровень обновления капитала.

Видео:Лекция 9. Терминальная стоимостьСкачать

Применение модели Гордона в оценке бизнеса

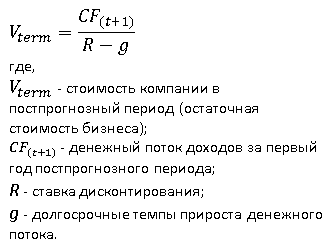

При оценке бизнеса, при прогнозировании доходов, в связи с тем, что свободный денежный поток не подается прогнозированию более чем на несколько лет вперед, введены положения о природе изменения этих денежных потоков – предполагается оценка остаточной (терминальной) стоимости

бизнеса на дату окончания явно выраженного прогнозного периода.

Согласно модели Гордона производиться капитализация годового дохода постпрогнозного периода в показатель стоимости при помощи коэффициента капитализации, рассчитанного как разница между ставкой дисконтирования и долгосрочными темпами прироста (модель Гордона используется в рамках доходного подхода).

При отсутствии темпов роста коэффициент капитализации будет равен ставке дисконтирования.

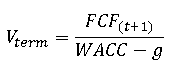

Расчет конечной стоимости в соответствии с рассматриваемой моделью производится по следующей формуле[1]:

Относительный размер терминальной стоимости увеличивается по мере уменьшений продолжительности прогнозного периода и становится весомой величиной по мере удаления горизонта прогноза. В зависимости от ставки дисконтирования для прогнозов свыше 10 лет терминальная стоимость становится гораздо менее существенным элементом.

Суть модели Гордона заключается в следующем: Стоимость компании на начало первого года постпрогнозного периода равна величине капитализированного дохода постпрогнозного периода (т.е. сумме стоимостей всех ежегодных будущих доходов в постпрогнозном периоде).

При слишком высоких темпах прироста прибыли модель Гордона использовать нельзя, так как такие показатели возможны при значительных дополнительных инвестициях, которые эта формула не учитывает.

В практическом руководстве А. Грегори [3], эта модель, будучи модифицирована для расчета капитала, принимает следующий вид:

Чтобы найти текущую стоимость предприятия, надо эту терминальную стоимость дисконтировать по среднему WACC и прибавить к текущей стоимости всех показателей свободных денежных потоков за конкретный прогнозный период.

При использовании этой формулы важно понять, как используются разумные предположения о показателе g, долговременном (до бесконечности) темпе роста.

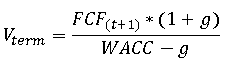

Модель Гордона может использовать историческую, текущую или прогнозируемую прибыль, и нередко последний показатель рассчитывается путем умножения прибыли, полученной в последний период, на ожидаемый долгосрочный темп роста, в этом случае формула примет вид:

Ограничения при использовании модели Гордона:

- темпы роста дохода компании должны быть стабильны;

- темпы роста дохода не могут быть выше ставки дисконтирования;

- капитальные вложения в постпрогнозном периоде должны быть равны амортизационным отчислениям (для случая, когда в качестве дохода выступает денежный поток).

- Астраханцева И.А. Учет и анализ: Учеб.пособие / ФГБОУВПО «Ивановский государственный энергетический университет имени В.И. Ленина. — Иваново, 2014. — 344с.

- Асаул А.Н. Основы бизнеса на рынке ценных бумаг: учебник / А.Н. Асаул, Н.А. Асаул, Р.А. Фалтинский; под ред. д-ра экон. наук, профессора А.Н. Асаула. — СПб.: АНО «ИПЭВ», 2008. — 207с.

- Грегори А. Стратегическая оценка компаний (Практическое руководство) — М.: Квинто-Консалтинг, 2003. — 224 с.

- Дворец Н.Н. Оценка стоимости предприятия (бизнеса): Учебно-методическое пособие. — М.: МАРТИТ, 2008. — 136 с.

- Каллаур Н.А. Дивиденды организации // Экономико-правовой бюллетень. 2008. №12. — 160 с.

Видео:Лекция 9 Терминальная стоимостьСкачать

Терминальная стоимость модель гордона ударение

Yuriy

Не зарегистрированный гость

| Опубликовано Четверг, Июнь 05, 2008 — 10:51 am: |

Добрый день уважаемые оценщики. Хочу узнать Ваше мнение по поводу формулы Гордона. Хочу сделать ударение на определение именно денежного потока. Дело в том, что в различных источниках формула трактуется немного по-разному. Например у Коупленда денежным потоком выступает NOPLAT , у Дамодарана FCF. Учитывая тот факт, что FCF=NOPLAT +/- Net Investments получается немного запутанная ситуация. В случае если за основу необходимо применять именно FCF (к чему я склоняюсь немного больше) возникает следующий вопрос: рост (g) в 1 постпрогнозном периоде (и далее) должен сохраняться на одном заданном уровне. Откуда следует что Net investments (чистый рабочий капитал, амортизация, капитальные вложения) должны давать в сумме на g% больше чем в последнем прогнозном году. Но практически достичь такой рост очень сложно. Что Вы считаете по этому поводу? Спасибо.

АИА

Не зарегистрированный гость

| Опубликовано Четверг, Июнь 05, 2008 — 12:22 pm: |

Модель «Гордона» в настоящее время имеет два смысла:

1) Модель Вильямса-Гордона — традиционный смысл преобретший популярность в 1930-1950 ых годах и изначально она применялась по отношению к дивидендам. В этом смысле формула Гордона предствляет собой дисконтирование бесконечно растушего с постоянным темпом аннутитета.

2) Модель Михайлеца-Лейфера: формула по виду такая же, но ее интрепретация совсем другая и связана с разностью динамики поведения актива и рынка. Более подробно см. Вопросы Оценки № 1, 2008, а также работу: http://papers.ssrn.com/sol3/papers.cfm?abstract_id=996016. Статья Лейфера по этому поводу есть на сайте Лабрейт: http://www.labrate.ru/leifer/lev_leifer_article-model_inwood.htm

Если бизнес не генерирует никакой явной экономической ренты как положительной так и отрицательной(сверхприбыли, EVA, excess earnings — обычно ROI сравнивают с WACC, но WACC-это, главным образом, однопериодная конструкция для стабильного бизнеса, поэтому куда полезнее эти вещи чувствовать по найтию, чем быть жертвой жестких допущений WACC и пр. ), то не важно какой конкретной инвестиционной политики ( политики роста) предерживаться бизнесу, на стоимость все равно не повлияет. Поэтому, ради простоты, в качестве меры инвестиций нужно брать их поддерживаюший объем (экономическую амортизацию), соответсвенно при такой инвестиционной политике бизнес не будет иметь реальных темпов прироста (следовательно необходимости в резервировании дополнительного СОК нет). Если у Вас ситуация, что в ожиданиях имеется какая-либо остающаяся экономическая рента в прогнозном периоде, то это особый случай, поговорите поэтому с заказчиком.

Бизнес, который вы оцениваете, наверное неликвидный, поэтому модель по инвестированному капиталу применять не рекомендую- она уместна лишь для публичных (котируюшихся на бирже) бизнесов, и ее уместность для частных бизнесов логически обосновать очень сложно. Используйте FCF для акционеров- куда нагляднее, лаконичнее и понятнее.

Yuriy

Не зарегистрированный гость

Видео:Гордон: Фавориты предвыборной гонки зарегистрируют по несколько технических кандидатовСкачать

Особенности применения модели Гордона при оценке стоимости объектов недвижимости

А. Н Фоменко

Особенности применения модели Гордона при оценке стоимости объектов недвижимости

В общем случае метод дисконтированных денежных потоков (ДДП) описывает модель, основанную на предпосылке, что стоимость актива равна дисконтированной сумме потока доходов, генерируемых активом в течение периода владения (прогнозного периода) и дисконтированной стоимости реверсии, по которой предполагается продажа актива (для возврата инвестированного капитала) после окончания периода владения.

Модель Гордона принято использовать для расчета стоимости реверсии (терминальной стоимости) при использовании метода дисконтированных денежных потоков (ДДП) для определения стоимости неизнашиваемых активов [1 и др.]. По своей сути формула модели Гордона представляет собой сумму бесконечного дисконтированного потока доходов. Расчетная зависимость имеет следующий вид:

Срев – стоимость реверсии;

ЧОД – чистый операционный доход;

Y – ставка дисконтирования;

g – темп изменения ЧОД;

m – номер начального периода;

Для изнашиваемых активов, например объектов недвижимости, стоимость реверсии обычно принято определять другими методами. В качестве одного из вариантов расчета используется метод прямой капитализации ЧОД первого года постпрогнозного периода. Метод прямой капитализации (ПК) используется также в качестве самостоятельного метода для определения стоимости объектов недвижимости.

Однако в отличии от метода ДДП, метод ПК описывает другую модель владения объектом недвижимости. Этот метод предполагает, что инвестор вкладывая средства в недвижимость, владеет этим объектом до конца срока его жизни и при этом накапливает средства для последующего приобретения, после полного износа, аналогичного объекта недвижимости. То есть, тем самым сознательно уменьшает величину поступающих доходов на норму возврата капитала. Зависимость для метода ПК имеет следующий вид:

Со – стоимость объекта недвижимости;

R – коэффициент капитализации;

f – норма возврата капитала;

индекс 0 – соответствует дате оценки;

индекс 1 – соответствует первому прогнозному периоду.

Поскольку методы ПК и ДДП отражают несколько разные модели поведения инвесторов, то нет ничего удивительного в том, что при определенных исходных данных они могут давать разные результаты.

Что бы продемонстрировать правильность представленной выше описательной модели метода ПК, преобразуем зависимость (2) к следующему виду:

Отсюда:

Таким образом, мы получили классическую формулу расчета отдачи на вложенный капитал. Например, для случая кредитования — отношение годовых выплат процентов по кредиту к величине кредита.

Поскольку норма возврата капитала рассчитывается с учетом срока оставшейся экономической жизни объекта (срока владения капиталом), то из этого следует, что метод ПК построен на модели, которая предполагает, что инвестор после вложения капитала в актив будет владеть им до конца срока его экономической жизни, что подтверждает вышесказанное.

Справедливости ради следует отметить, что метод ДДП для неизнашиваемого актива в котором используется модель Гордона (поскольку не требуется возврат капитала) может так же рассматриваться как модель, которая предполагает бесконечное владение активом.

Зависимость (3) можно записать в следующем виде:

Если ЧОД = const (g = 0), первое слагаемое в зависимости (4) соответствует формуле модели Гордона при отсутствии изменения ЧОД. Следовательно, подставляя в (4) формулу (1) и преобразуя полученную зависимость, получаем:

Анализ зависимости (5) указывает на неожиданный, на первый взгляд, результат: изнашиваемый актив (имеющий конечный срок жизни) генерирует бесконечный поток доходов. Это можно объяснить следующим. Поскольку метод ПК предполагает возврат капитала к концу срока жизни актива, для приобретения аналогичного актива, то фактически модель, описываемая методом ПК, предполагает бесконечное владение периодически обновляемым активом с ограниченным сроком жизни.

Если ЧОД

Yо – ставка дисконтирования для метода ДДП.

Преобразуя зависимость (5) для этого случая, получаем:

Анализ зависимости (6) позволяет сделать вывод, что методы ПК и ДДП в общем случае не только отражают разные модели поведения инвестора, но и характеризуются разными ставками доходности, что вполне логично, так как разные сроки владения объектом предполагают разные риски.

Однако, то что ставка доходности для метода ПК при растущем ЧОД, меньше чем ставка дисконтирования для метода ДДП, на первый взгляд, представляется не совсем логичным, поскольку обычно, чем больше срок владения активом (срок жизни актива) тем выше, в общем случае, риск дефолта. Именно этим объясняется, например, что на фондовом рынке чем позже срок погашения облигации, тем выше ее доходность. Однако в случае с изнашиваемым активом, по-видимому, наблюдается обратный эффект, связанный с тем, что со временем по мере накопления фонда возмещения и снижения стоимости актива величина потерь в случае дефолта снижается. Следовательно, интегральная величина риска дефолта в этом случае ниже.

На самом деле мысль о том, что при использовании метода ПК, необходимо учитывать темп роста ЧОД не только в числителе, но в знаменателе высказывалась, например в [2]. Однако отсутствие формулы в явном виде, привело к тому, что на практике обычно этот момент в расчетах не учитывался. По-видимому, в связи с этим результаты расчета методами ПК и ДДП при одинаковых исходных данных, в случае не постоянства ЧОД и одинаковых ставках доходности, отличались, иногда очень существенно, между собой. Причем результат метода ПК, при растущем ЧОД, всегда был ниже результата метода ДДП. Учет темпа роста ЧОД в знаменателе позволяет уменьшить это расхождение в результатах расчета. Но при этом различие в результатах может оставаться, ввиду изначальных различий в моделях. Зависимость (6), также может быть рекомендована для использования при капитализации ЧОД постпрогнозного периода в случае применения метода ДДП.

Заключение

Доказано, что модель Гордона, скорректированная на норму возврата капитала, может быть использована при определении стоимости объектов недвижимости и других изнашиваемых активов методами доходного подхода.

Показано, что ставка дисконтирования, используемая в методе дисконтированных денежных потоков, должна использоваться в методе прямой капитализации только в скорректированном виде.

Литература

1. Оценка бизнеса. Под ред. , . М.: Финансы и статистика, 2002

2. Анализ и оценка приносящей доход недвижимости. М.: Дело, 1995, стр. 74-75.

🎦 Видео

Гордон о деятельности Манафорта в УкраинеСкачать

Гордон: Предвыборная компания оказалась намного чище, чем я ожидалСкачать

Синхронизация модели прогнозирования выплат сотрудникам и пенсионерам для решения кадровых задачСкачать

Разговор с Борисом Надеждиным: одновременная трансляция на канале @borbornad и @Ekaterina_SchulmannСкачать

Экономические и эконометрические модели оценки «справедливого» валютного курсаСкачать

Гордон о сенсационных подробностях дела РубанаСкачать

Гордон о сенсационных подробностях подмены "кремлевского доклада"Скачать

Гордон о том, на что тратил свои первые большие деньгиСкачать

Профессор психологии Чабан о симптомах того, что вам срочно надо к психологуСкачать

🔇Расчеты трейдера: стоимость пункта, маржи, стоп аута и др.важных показателей. Урок Нины Барановой.Скачать

Находим источники дохода. Перешагивание.Скачать

Гордон о новых технологиях подкупа электората на выборахСкачать

Гордон: Встряска, которую получат мировые экономики, докажет, что вся эта ситуация – большая играСкачать

Контроль таможенной стоимостиСкачать

Презентация четвертого тома из серии комментариев гражданского законодательства #ГЛОССА 27.03.2019Скачать

Теория ограничений Голдратта и юнит-экономика.Скачать